Налоговая система США характеризуется прогрессивностью. Предпринимателям, желающим зарегистрировать компанию в Соединенных Штатах, первоначально стоит рассмотреть законодательную базу по вопросам налогообложения данного государства. В этой статье приведены актуальные ставки основных налоговых сборов.

Налогообложение в Соединенных Штатах

Учреждение компании в США нерезидентом или деятельность предпринимателей-резидентов подлежит налогообложению согласно установленной законодательной базе. Управление налогами в Штатах осуществляет Служба внутренних доходов (IRS).

Прежде чем запустить инвестиционный проект в Соединенных Штатах, следует учесть, что налоговая система 3-х уровневая:

Ниже представлен обзор основных налогов.

|

Федеральные |

Штатные |

Муниципальные |

|

Подоходный налог |

||

|

Корпоративный налог |

||

|

Акцизы |

Налог на наследство |

|

|

Таможенные пошлины |

Налог на движимое и недвижимое имущество |

|

|

Налог на наследство |

Налог на автотранспорт |

Экологический |

|

Отчисления в фонд соцстрахования |

Налог с продаж |

|

Как видно с таблицы на всех уровнях налогообложения происходит взыскание:

- НДФЛ;

- корпоративного налога.

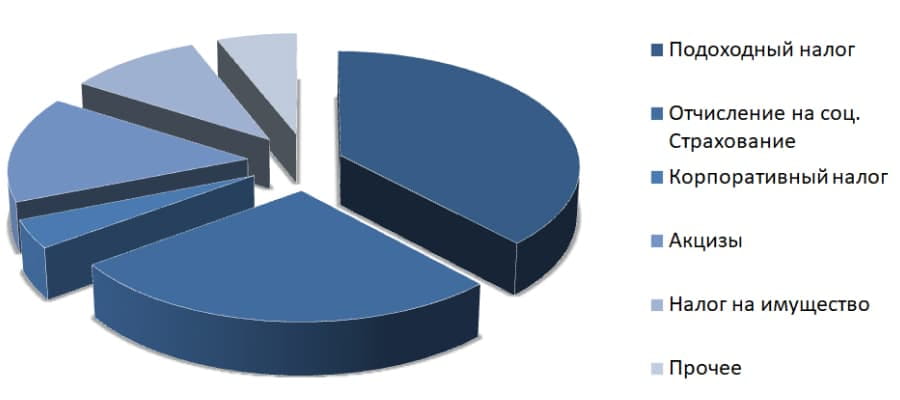

Ниже показано, какие налоговые пошлины составляют наибольшую долю поступлений в казну США.

Доля налоговых поступлений в федеральный бюджет (%)

Регистрация юридического лица в США

В Штатах предпринимателям доступны 3 типа предприятий для регистрации:

- корпорации (S и C);

- товарищество с ограниченной ответственностью (LLC);

Планируя создать S-Corp в США или зарегистрировать S-Corp в Соединенных Штатах, акцентируйте внимание на том, что корпорации являются самостоятельными юрлицами, прибыль которых облагается налогами с дохода и на дивиденды, распределенные между акционерами. После регистрации LLC в США уплачиваются налоги только с доходов, полученных в этом государстве.

Учреждение С-корпорации в Соединенных Штатах – это создание юридического лица, которое от своего имени уплачивает корпоративный налог в штате инкорпорации и налог на прибыль на уровне государства.

Создание S-корпорации в Америке – это формирование юрлица, в котором налог на прибыль платят акционеры.

Корпоративные налоги в США

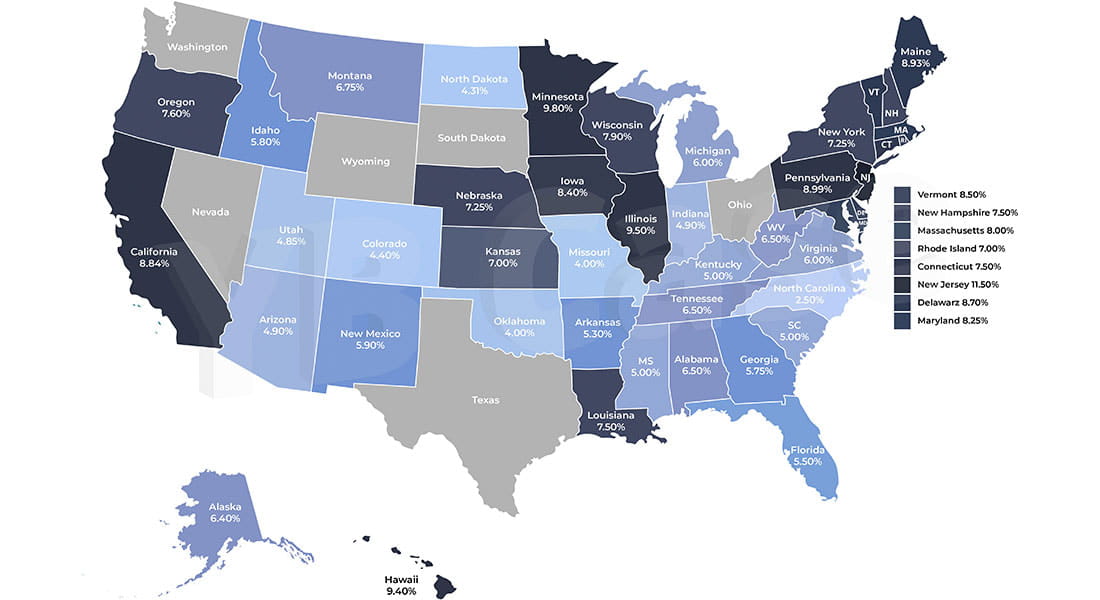

Если вы заинтересованы в открытии финансового учреждения в Соединенных Штатах или предприятия в любой другой отрасли, следует учесть, что с 2018 г. действует фиксированная государственная ставка корпоративного налога – 21%. Корпоративные налоги штатов варьируются от 2% до 12 %.

При выборе штата для запуска инвестиционного проекта в США следует знать, что налоги на прибыль юридических лиц взимаются в 44 штатах. В Нью-Джерси установлена наивысшая ставка – 11,5%, за ним следуют Миннесота (9,8%), Иллинойс (9,5%).

Фиксированная ставка в Северной Каролине в 2,5% является самой низкой, далее идут Миссури (4%) и Северная Дакота (4,31%).

Налог на прибыль не взимается в Неваде, Теннеси, Флориде,, Техасе и Аляске. Но, планируя зарегистрировать фирму в Делавэре или Орегоне, обратите внимание, что эти штаты ввели налог на валовую выручку. При учреждении компании в Вайоминге или Южной Дакоте не взимаются ни корпоративные сборы, ни налоги с валовой выручки.

Инкорпорация компании-нерезидента в США: налоги для иностранных предприятий

С принятием закона о налоговой реформе 2017 г. (PL 115-97) США приняли систему налогообложения, основанную на территориальности. Зарубежные организации обычно облагаются тем же корпоративным налогом, что и фирмы-резиденты. Однако налогооблагаемый доход рассчитывается на основе эффективно связанного дохода (ECI) от торговли или продажи недвижимости в Америке предприятием-нерезидентом.

При регистрации филиала иностранной фирмы в США его прибыль облагается 30% налогом от ECI, который не инвестируется в бизнес, и 30% налогом на доход из источников в Штатах, не относящихся к ECI (например, рента).

Запуск стартап-проекта в США: НДФЛ

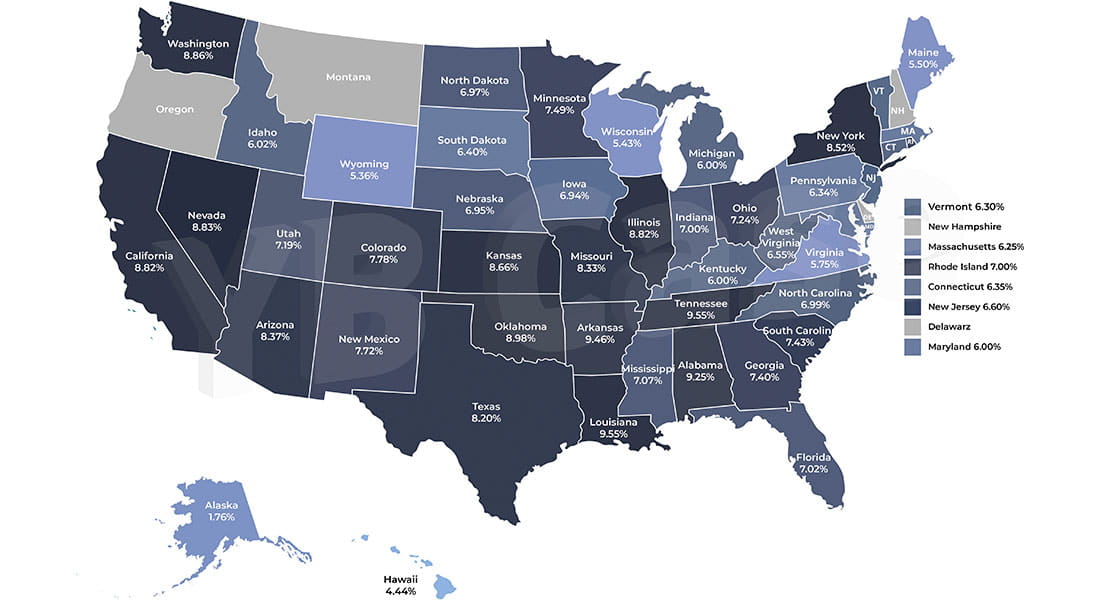

Налог на доходы физлиц является ключевым источником поступлений в бюджет штатов, составляя 38% от всех налоговых пошлин. Налогоплательщиками являются все физические лица, частные предприниматели, партнерства без статуса юрлица.

Если вы хотите зарегистрировать бизнес в Соединенных Штатах, следует отметить, что НДФЛ взимается в 42 штатах.

НДФЛ облагаются доходы от трудоустройства (например, зарплаты, бонусы), дивиденды, проценты, роялти, аренда, прирост капитала (например, продажа активов).

Ниже показано, как структурирован НДФЛ каждого штата.

Прежде чем открыть бизнес в качестве нерезидента в США, стоит учесть, что этот налог взимается как с резидентов, так и с иностранцев.

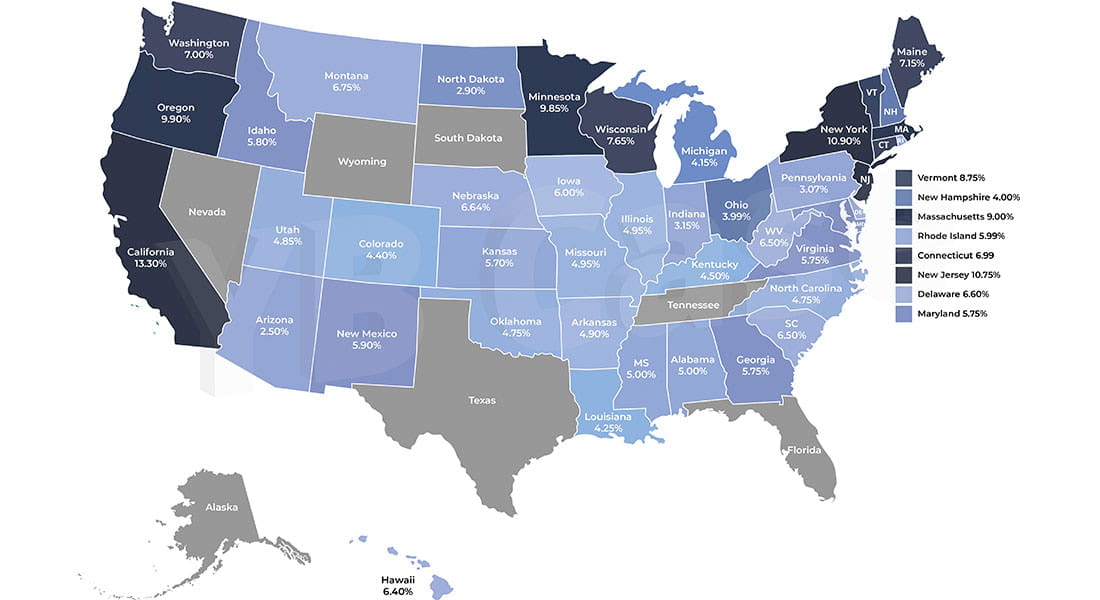

Налог с продаж

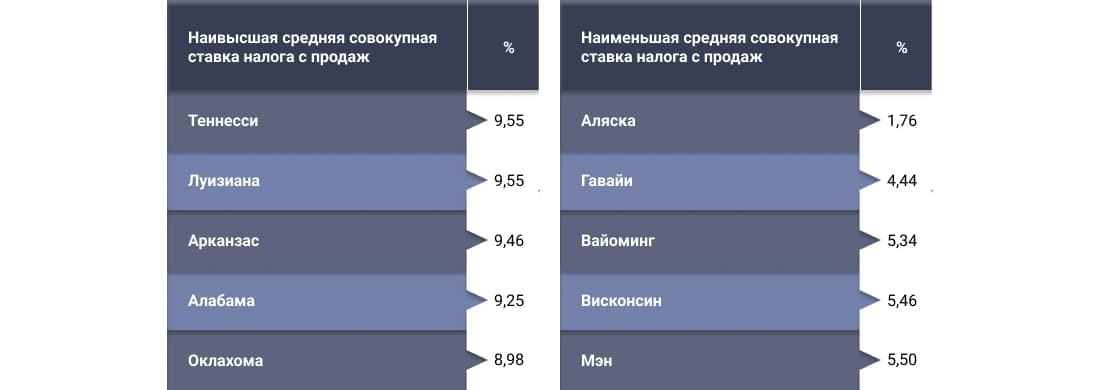

В 2020 г. в 45 штатах на федеральном и в 38 штатах на местном уровнях взимался налог с продаж.

Ниже приведены штаты с самой низкой и наивысшей ставками налога с продаж.

Учреждение компании в Соединенных Штатах: прочие налоги

Федеральное правительство облагает налогом передачу богатства тремя способами:

- посредством налога на наследство;

- на дарение;

- на передачу имущества без учета поколений.

Вместе они составляют федеральную систему трансфертного налога.

Акцизы – это специальные налоги на определенные товары или виды деятельности. В целом акцизы составляют менее 10% всех федеральных поступлений. Все 50 штатов и многие местные муниципалитеты взимают акцизы различных видов.

Налог на социальное обеспечение составляет 6,2% с первых 137 700 USD заработной платы, выплачиваемой работникам. При инкорпорации международной коммерческой компании в США стоит заметить, что каждый штат взимает лицензионные сборы. Их доля в бюджет штатов составляет около 6 %.

Регистрация компании в Америке: налоговые льготы

В этой юрисдикции особое внимание уделяется вопросам льготного налогообложения. В частности, это касается лиц, заинтересованных в открытии IT-компании в США, то есть предпринимателей, развивающих отрасль информационных инноваций. Кроме того, налоговые стимулы имеют ключевое значение для средних и малых предприятий. Наибольшее количество льгот доступно фермерским хозяйствам.

Заключение

IRS применяет строгий подход в вопросах налогового регулирования. Система налогообложения в Штатах довольно сложная и требует тщательного рассмотрения на каждом из трех уровней. Поэтому прежде чем начать процесс инкорпорации компании в США, следует проконсультироваться с квалифицированными экспертами.

Информация в статье представлена исключительно в ознакомительных целях. Для получения более подробных данных потребуется консультирование профильного специалиста.

Заказать консультацию по инкорпорации бизнеса в США вы можете у представителей YB Case любым, удобным способом.

Американские технологические IPO — отчеты LINKLATERS

Американские технологические IPO — отчеты LINKLATERS  Получение налогового номера ITIN в США

Получение налогового номера ITIN в США  Выигрышная стратегия выхода на экспортный рынок США

Выигрышная стратегия выхода на экспортный рынок США  Юридическое сопровождение инвестиционного проекта в США

Юридическое сопровождение инвестиционного проекта в США  Открытие компании в США нерезидентом

Открытие компании в США нерезидентом  Регистрация компании в США + счет в местном банке за несколько дней

Регистрация компании в США + счет в местном банке за несколько дней  Открыть брокерский счет в США

Открыть брокерский счет в США